HR News

【2023年10月施行】インボイス制度で企業に求められる対応とは?

公開日時:2022.12.27 / 更新日時:2023.06.19

インボイス制度とは

インボイス制度とは、2023年10月1日から開始される消費税の仕入税額控除の仕組みである「適格請求書等保存方式」の通称です。

企業が国に消費税を納付するにあたっては、消費税計算の際に、売上から仕入れにかかった消費税を差し引く「仕入税額控除」を行います。この「仕入税額控除」の適用を受けるために必須となる書類がインボイス(適格請求書)です。

しかし、インボイスを受け取れない場合「仕入税額控除」が適用されず、多額の消費税納付義務が発生する可能性があります。この章では、インボイス制度の内容や企業に生じる影響を具体的に解説します。

インボイス(適格請求書)とは

インボイスとは「適格請求書」のことで、売り手が買い手に正確な消費税額や適用税率を提示する手段です。

提示手段としては、書類や電子データがあります。内容は、現行の「区分記載請求書」に登録番号や消費税額といった新たな記載事項を記したものとなります。必要事項の記載があれば、「請求書」「領収書」といった名称は問われず、手書きでもインボイスとして取り扱えます。

インボイス制度導入の背景には、免税事業者や簡易課税事業者の益税をなくし、課税事業者との不公平を解消することが挙げられます。また、消費税の軽減税率導入による、複数税率に対応するという側面もあります。

消費税の計算方法と仕入税額控除

事業者は通常、売上時に徴収した消費税額から、仕入れ時に支払った消費税を差し引いた額を国に納付します。具体的には次の計算式で算出します。

消費税=「課税売上げに係る消費税額」(売上税額)-「課税仕入れ等に係る消費税額」(仕入税額)

インボイスが必要となる「仕入税額控除」とは、上記計算式で差し引く「課税仕入れ等に係る消費税額」(仕入税額)のことです。

インボイス(適格請求書)は消費税の仕入税額控除に必須

「仕入税額控除」の適用を受けるためには、帳簿や仕入れ時の請求書を保存しておく必要があります。この保存すべき請求書が2023年10月1日から、適格請求書(インボイス)に変更となります。

したがって、2023年10月以降は、インボイスを保存しなければ、仕入税額控除ができないため注意が必要です。

企業では経理担当者だけではなく多岐にわたる部門に影響

経理担当者をはじめ、領収証や請求書を取り扱う営業担当者や、インボイス制度に対応するシステム改修を行う情報システム担当者、個人事業主やフリーランス事業者と取引のある制作担当者などは、特に制度内容の事前把握が重要です。

各担当者が正確な知識を持たないまま取引を行うと、納税額の算出に影響するため、社内にインボイスへの対応を早めに告知することがおすすめです。

大きな影響のある業種とは

基本的には大部分の企業が買い手側の立場でもあるため、インボイス制度の影響を受けるでしょう。

中でも特に、免税事業者との取引が多い企業には、大きな影響が予想されます。インボイスが交付されず、仕入税額控除が受けられないといった問題が発生する可能性があるためです。

具体的には次のような業種への影響が考えられます。

| 大きな影響を受ける業種の例 | 影響を受ける理由 |

| 建設業 | 免税事業者の一人親方や職人など、個人事業主が多いため、インボイスが交付されない可能性がある |

| 飲食業 | 免税事業者から仕入れる場合の影響に加え、仕入れ材料の中に軽減税率の対象となる商品が混在するため、消費税処理が煩雑になる |

| 情報産業・IT企業 | フリーランスのエンジニアやデザイナー、イラストレーター、ライターといった免税事業者との取引が比較的多い |

| 電力会社 | 太陽光発電や再生エネルギーなど、免税事業者からの買取りも多く、インボイスの入手が困難なケースが予想される |

事前にインボイスについて理解を深めることは、社内での混乱防止や、税額計算の不利を回避するために急務といえます。

ただし、制度施行後6年間は、免税事業者との取引に際しての経過措置が設けられています。詳しくは、第3章で後述します。

国税庁が企業に促しているインボイス制度の対策

企業が仕入税額控除の適用を受けるためには、原則として「インボイスの保存」が要件となるため、保存の対応が必要です。この章では、国税庁が企業に推奨するインボイス制度の対策と、留意事項を具体的に解説します。

システムの改修など早めの対応

企業がインボイスを取り扱う際、現行制度の会計システムや、請求システムの改修が必要となる場合があります。インボイス制度の開始が2023年10月と迫っているため、早めの対応が求められています。

インボイスの3つの保存方法

企業に対して、保存が義務化されるインボイスは、下記の3種類に分類されます。

| インボイスの種類 | 補足説明 |

| ① 売り手が交付するインボイス、または簡易インボイス | 簡易インボイスは、小売業やタクシー業といった一定の事業者に認められる |

| ② 買い手(企業側)が作成する仕入明細 | ② 買い手(企業側)が作成する仕入明細 仕入れに関する所定の事項が記載され、かつ相手方から確認を受けたもの |

| ③ 電子インボイス | インボイスは、電子データ化して提供することが認められている |

このうち、電子インボイスはデータで保存できるため、場所を取らないメリットがあります。

ただし、電子帳簿保存法の規定に基づき、一定の措置を講じて保存しなければなりません。電子帳簿保存法にもとづく保存方法については、国税庁ホームページに掲載の「電子帳簿保存法関係」や「電子帳簿保存法取扱通達解説(趣旨説明)」を参考にしましょう。

なお、郵便サービスや3万円未満の公共交通機関利用のほか、5つの取引においては、一定の事項が記載された帳簿のみの保存が認められています。

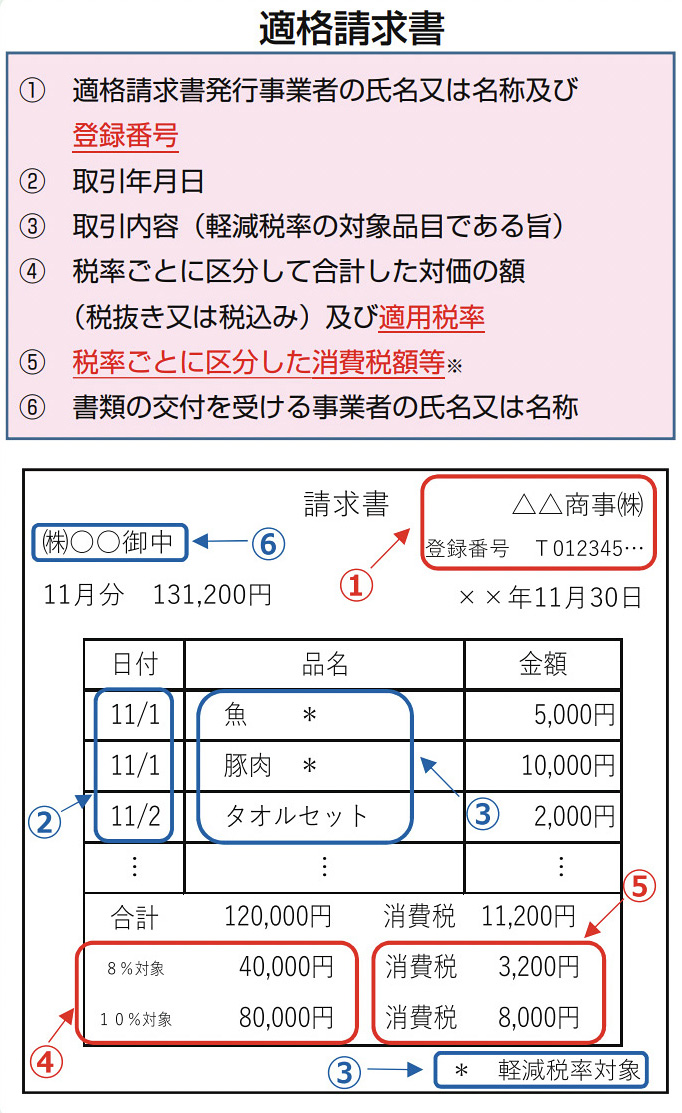

インボイスに必須の記載事項と現行制度からの変更点

インボイスに必須の記載事項は次の6項目です。現行制度(区分記載請求書)からの変更点としては、下線部の3点の記載が新たに追加されました。

- インボイス発行事業者の氏名、又は名称及び「登録番号」

- 課税取引の取引年月日

- 課税取引の内容(軽減税率の対象品目である場合はその旨も記載)

- 課税取引を税率ごとに区分して合計した「対価の額」(税抜きまたは税込み)及び「適用税率」

- 「税率ごとに区分した消費税額等」

- 書類の交付を受ける事業者の氏名又は名称

企業は正確なインボイスを取引先からもらうこと

インボイスを取引相手から受け取る際には、正確な内容であることが重要です。記載に誤りがあった場合は、修正したインボイスをもらい直すことが基本です。売り手側の方には、修正を加えたインボイスを買い手側に再交付する義務が発生します。

インボイス発行事業者の「公表サイト」での確認

インボイスが発行できる事業者であるかどうかは、国税庁ホームページの「インボイス制度適格請求書発行事業者公表サイト」で確認ができます。

公表サイトで公開される情報は次のとおりです。

- インボイス発行事業者の氏名または名称・登録番号、登録年月日および取消・失効年月日

- 法人の場合、本店または主たる事務所の所在地

公表サイトでは、登録番号から検索し、公表情報を確認できるようになっています。また、1件ずつ登録番号を入力することが煩雑な場合には、CSV形式などでまとめてリクエストを送信すると、データダウンロードにより一括で取得できます。

仕入税額控除適用のためには、インボイスに対応した会計システムの改修や、取引先がインボイス発行可能事業者であるかどうかを確認することが重要です。早い段階でこれらの取り組みを行うことで、制度施行後の混乱防止やスムーズな消費税納付処理が見込まれます。

インボイス制度導入にあたっての企業側の注意点

インボイスは、国税庁に登録した事業者だけが交付できるため、売り手側にもなる企業としても登録する必要があります。インボイス発行事業者の登録からインボイス交付までの手順は次のとおりです。

- 登録申請書を所轄税務署長に提出する

- 申請後、税務署による審査を経て登録される

- 企業に税務署から登録番号などが通知され、情報が公表される

- この登録を受けてからインボイス交付が可能となる

ただし、課税事業者のみが登録できることから、免税事業者がインボイスを交付したい場合には、課税事業者に変更した上で登録申請する必要があります。

また、現時点で課税事業者であっても、自動的にインボイス事業者に登録されるわけではないため、別途申請を行いましょう。

フリーランス事業者との取引上の留意点

フリーランス事業者と取引をする際も、仕入税額控除を行うために、企業は正確なインボイスを受領する必要があります。混乱を招かないために、取引先であるフリーランス事業者に対し、インボイス発行事業者登録の有無を事前に確認しておくことが重要です。

先述のように、取引相手が課税事業者か免税事業者かによって、消費税計算が異なります。後者である場合はインボイスの交付が受けられず、消費税の仕入税額控除適用外となります。

なお、課税事業者と免税事業者は次のような区分がされています。

| 【課税事業者】 | 1年間*の課税売上高が1,000万円を超える事業者は消費税の納税義務者となり、消費税の申告及び納付を行う必要のある課税事業者となります。 |

| 【免税事業者】 | 1年間*の課税売上高が1,000万円以下の事業者は、消費税の申告及び納付を行う必要はなく、消費税の納税義務が免除される免税事業者となります |

今後は、売上高が1,000万円未満の場合でも、課税事業者となってインボイス発行事業者登録をすることで、インボイスの交付を行うことが可能です。

年間売上高が1000万円以下の免税事業者との取引に経過措置

インボイス制度において、取引相手がインボイス発行事業者でない場合は、適格請求書の交付を受けられず、買い手側の企業は原則として仕入税額控除の適用を受けることができません。

しかし、制度導入後の6年間は、次のような経過措置が設けられています。

- 2023年10月1日から2026年9月30日までの3年間、買い手企業側は、仕入税額相当額の80%を仕入税額控除として適用可能

- 2026年10月1日から2029年9月30日までの3年間は、仕入税額相当額の50%を仕入税額として控除が可能

この経過措置の適用によって、インボイスが受領できなくても、即座に仕入税額控除の適用外とはなりません。ただし、経過措置の適用を受ける場合には帳簿にその旨の記載し、帳簿と従来の区分記載請求書を保存することが必要です。

仕入明細による対応が可能

インボイスは売り手が買い手の企業に交付するものですが、買い手側が作成する「仕入明細書」での対応も可能です。所定の記載事項を満たした仕入明細書を企業側が作成し、売り手の確認を経た上で保存すれば、仕入税額控除の適用を受けられます。

ただし、作成にあたっては、売り手側のインボイス登録番号など、相手方の情報を記載する必要があるため注意が必要です。

なお、相手方への確認方法はさまざまです。たとえば、仕入明細の送付時に「2週間以内に連絡がない場合は確認済みとします」といった内容を記載し、相手方の承諾を得ることも可能です。

仕入明細書等の具体的な記載事項については、こちらの国税庁発行PDF(7頁)をご確認ください。

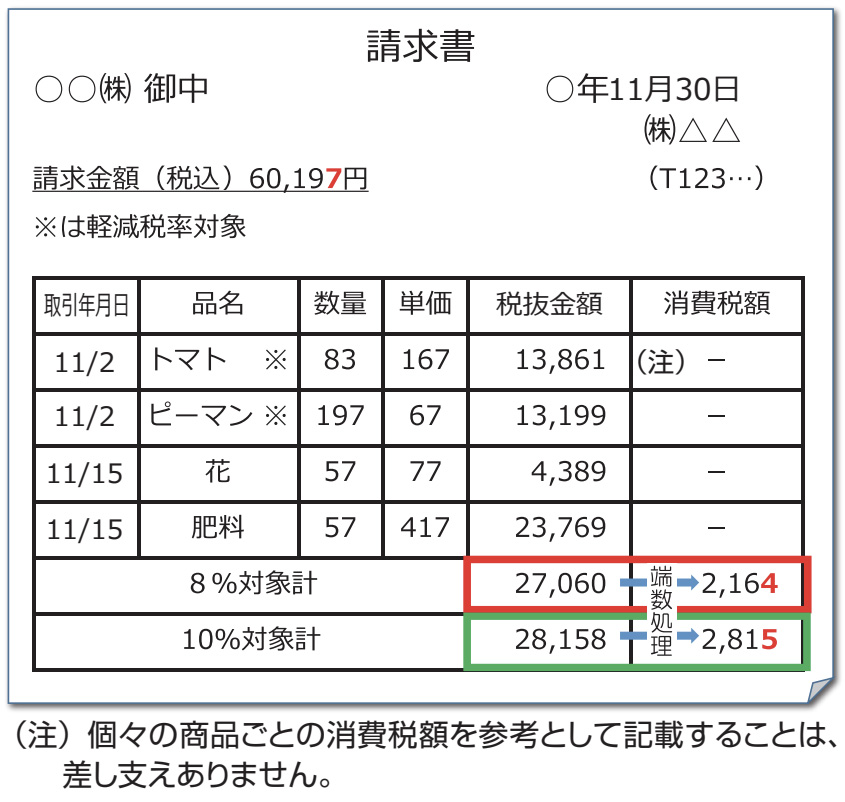

消費税額の端数処理のルール

インボイスに「消費税額等」の記載が必須となり、消費税額計算の際、1円未満の端数処理にルールが定められました。

端数処理は一つのインボイスにつき、品名ごとではなく税率ごとに合算しそれぞれ1回行います。また、消費税計算時の端数処理は、切上げ・切捨て・四捨五入いずれの方法で計算しても問題ありません。

一方で、この新たに規定された消費税額の端数処理や、インボイス関連の諸対応など、実務にあたっては事務の煩雑化が想定されます。次章では、事務作業を軽減するためのポイントを解説します。

インボイス制度で企業側に増える事務作業を軽減するには?

インボイス制度の導入後は、事務作業がいっそう煩雑化する可能性があります。これまで解説したように、消費税計算が複雑になることや、インボイスの記載が正しいかの確認や、保存にかかる整理などが必要となるためです。この章では、事務負担を軽減する対策として2つの方法を解説します。

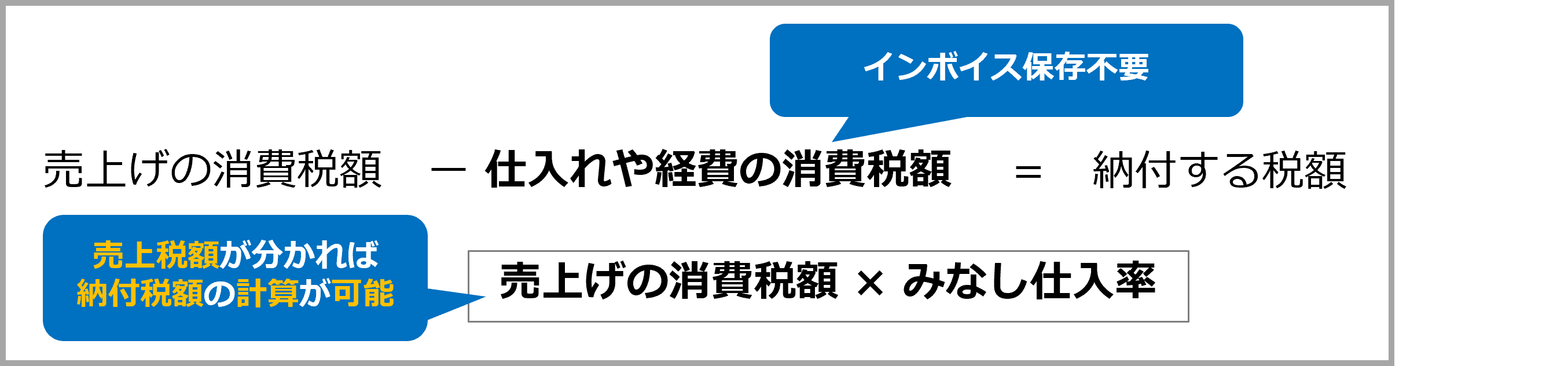

簡易課税制度の利用

簡易課税制度を利用すると、「みなし仕入率」を適用して消費税額計算ができ、インボイスの保存も必要がないため、大幅な負担軽減策となります。

この場合の消費税額の計算は、業種ごとに異なる「みなし仕入率」を、売上の消費税額に乗算することで仕入れ税額を算出します。ただし、簡易課税制度の適用には、届出および所定期間の課税売上高が5,000万円以下であることが条件となります。

クラウドサービスやDX化による手間の削減

現在、エクセルでの手入力や手書きの帳簿などで経理業務を行っている場合は、特に処理が煩雑になります。そのため、クラウドサービスの利用やシステム導入によるDX化が望ましいといえるでしょう。

なお、2022年内を目処に、各会計ソフトメーカーから、インボイスに対応したソフトやシステムがリリースされる予定です。それらの導入により、IT化による事務の負担軽減が可能となります。

まとめ

インボイス制度の概要から、企業ができる対策や注意点などを解説しました。

インボイスは登録を受けた事業者だけが交付できる適格請求書であり、現行の制度から必要な記載事項が変更となるため注意が必要です。

仕入税額控除の適用を受けるためには、インボイスの保存が義務付けられており、電子インボイスを利用すると書類がかさばらないといった利点があります。

一方、取引先のすべてが電子インボイスを利用するわけではないことや、消費税額計算の複雑化、取り扱う書類の量が増えることなどで、事務作業が煩雑になることが想定されます。対策としては、クラウドサービスの利用や社内手続きをIT化することなどが挙げられるでしょう。

インボイス制度への対応は、早めに行うことで、導入後の混乱防止や安心へとつながります。

関連記事

行政への電子申請はシステム連携が可能なe-AMANOで

-

HR News 2017.01.10

-

HR News 2021.12.08

-

HR News 2021.12.14