本記事では、年末調整の計算方法に焦点を当て、あらためて押さえておきたい基本や流れ、具体的な計算例などをわかりやすく解説します。正確な年末調整の実施にお役立てください。

年末調整の計算とは

年末調整の計算は、従業員の1年間の所得税額を確定させ、毎月給与から天引きした源泉徴収税額との過不足を算出します。過不足が生じる理由としては、毎月の給与から徴収される源泉所得税が概算額であり、年末の最終的な所得や各種控除を反映していないためです。

よって、年末に正確な計算に基づいて過不足を精算し、源泉徴収税額が多い場合は還付、少ない場合は追加徴収をする必要があります。この一連の手続きを年末調整といいます。

年末調整の基本

まずは、年末調整の基礎知識について解説します。

年末調整の流れ

年末調整は以下の流れで、10月ごろから翌年1月にかけて行われます。

- 必要書類の配布と回収・書類の確認を行う

- 書類をもとに年末調整の計算を行う

- 源泉徴収票や給与支払報告書などを作成し、翌年1月31日(土・日曜、祝日にあたる場合は翌平日)までに関係機関へ提出

年末調整の対象期間

年末調整の対象期間は、原則として1月1日から12月31日までの1年間です。ただし、12月分の給与の扱いについては、以下のように支給形態によって異なります。

当年の年末調整に含める場合

- 12月中に実際の支給がある場合

- 12月中の支給日が定められているが、年末年始の銀行休業等の理由で翌年初に支給される場合

翌年の年末調整に含める場合

- 翌月支給と定められている場合(例:12月分給与を翌年1月5日払いと規定)

- 支給日の定めがなく、実際の支給が翌年となる場合

例えば、毎月末締め翌月5日払いの企業の2024年分の年末調整では、2023年12月分(2024年1月支給)から2024年11月分(2024年12月支給)までが対象となります。一方、毎月27日締め当月末払いの会社では、年末年始で支給が翌年1月にずれ込んでも、2024年12月分まで当年の年末調整の対象となります。

年末調整の対象者

年末調整の対象者は、主に以下の2つの場合に分けられます。

12月に行う年末調整の対象者

原則として、1年を通じて勤務している人や年の中途で就職し年末まで勤務している人が対象です。ただし、以下の人は除外されます。

- 年間の給与総額が2,000万円を超える人(給与収入が2,000万円を超える場合は確定申告が必要)

- 災害減免法により源泉徴収の猶予や還付を受けた人

年の中途で行う年末調整の対象者

年の中途で行う年末調整は、以下のような人が対象となります。

- 海外転勤で非居住者となった人

- 死亡または重度の心身障害で退職した人

- 12月の給与支給後に退職した人

- 年収103万円以下の見込みで退職したパートタイマー など

なお、これら以外の年の中途で退職した人は、通常、年末調整の対象外となります。以下に該当する人は、原則として確定申告が必要です。

確定申告の対象者

- 給与の年間収入金額が2,000万円を超える人

- 副業などの所得(給与所得・退職所得以外の所得)が年間20万円を超える人

- 2か所以上から給与を受け取っている人で、主たる給与以外の収入と副業収入の合計が20万円を超える場合

- 同族会社の役員で、貸付金利子や資産の賃貸料などを受け取っている人

- 災害減免法により源泉徴収の猶予を受けている人

- 源泉徴収義務のない者から給与等の支払を受けている人

- 退職所得の税額が源泉徴収された金額を超える人

また、日本国内に住居を持たず海外に居住している人(非居住者)は日本では源泉徴収のみとなり、居住国で申告を行う必要があります。

これらの人は、年末調整の代わりに確定申告を行うことで、1年間の所得税額を確定させることになります。確定申告は原則として翌年の2月16日から3月15日までの期間に行います。

年末調整の計算に必要な書類

年末調整の計算に必要な書類は主に以下の4つです。

- 扶養控除等(異動)申告書

- 基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

- 保険料控除申告書

- (特定増改築等)住宅借入金等特別控除申告書 兼(特定増改築等)住宅借入金等特別控除・計算明細書

上記の申告書に加えて、以下の書類も必要になる場合があります。

- 保険料の控除証明書

- 住宅ローンの残高証明書(住宅ローン控除を受ける場合)

- 前職の源泉徴収票(年の途中で入社した場合)

年末調整の必要書類をアナログで管理している場合、書類の配付、記入、収集、システム入力など、多くの工数がかかります。アマノでは、これらの作業をシステム化した「e-AMANO」を提供していますので、年末調整の業務負担にお悩みの方はぜひご活用ください。

年末調整の計算手順

年末調整の計算は、以下の手順に従って進められます。

1. 年間給与総額の集計

1月から12月までに支給された給与、賞与、手当などの合計額を算出します。通勤手当は1か月あたり15万円まで非課税となるため、集計対象外となることが多いでしょう。

2. 社会保険料と源泉徴収税額の集計

給与から天引きされた健康保険料、厚生年金保険料などの社会保険料と、源泉徴収された所得税額を集計します。中途入社者の場合は、前職の源泉徴収票も含めて計算します。

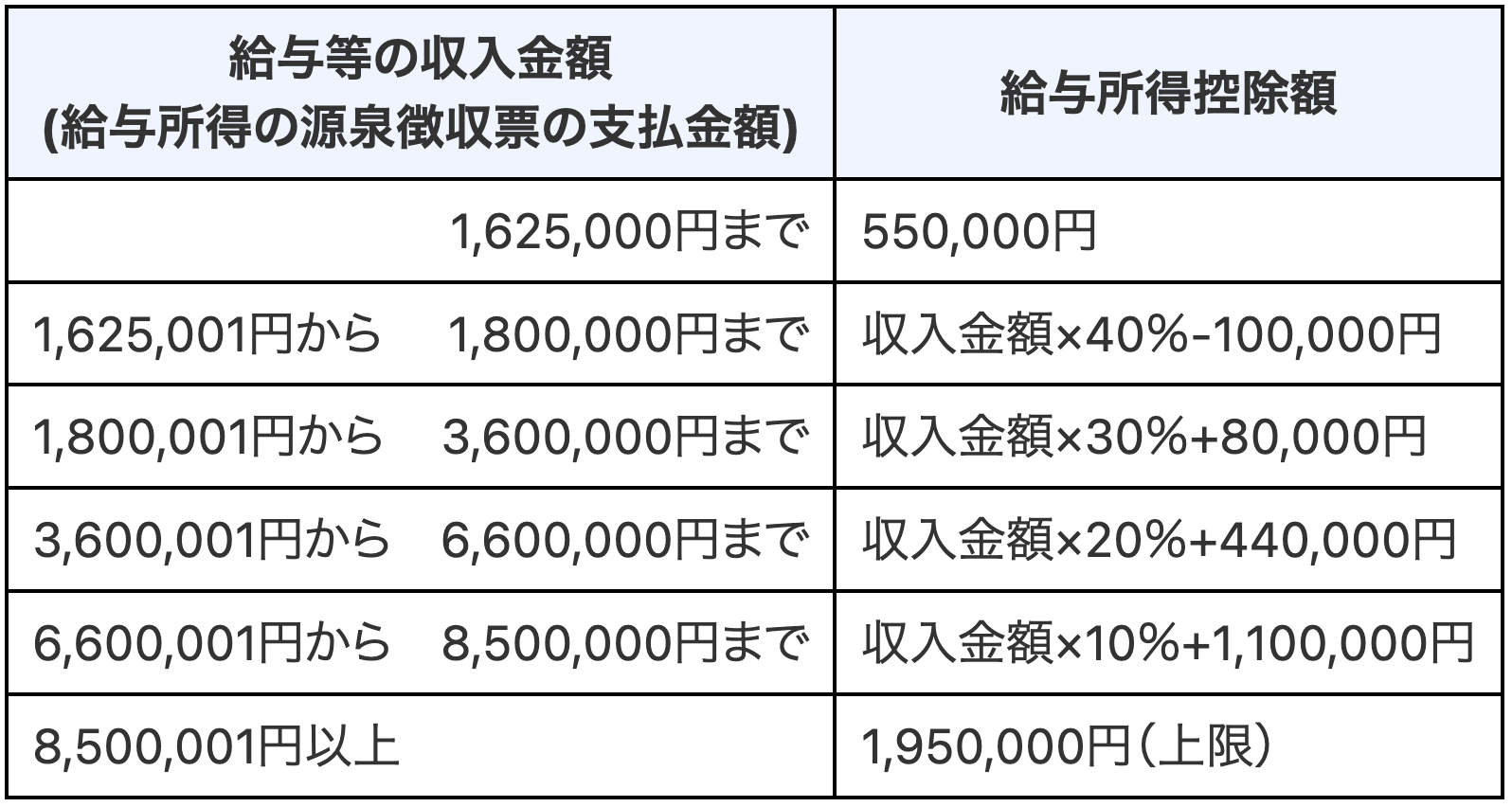

3. 給与所得控除の適用

年間給与総額に応じて給与所得控除額を計算します。給与所得控除額は年間給与総額が増えるほど増加し、195万円が上限となります。

4. 所得金額調整控除の適用

所得金額調整控除には、2種類あります。

1.「子ども・特別障害者等を有する者等の所得金額調整控除」

年間給与総額が850万円を超え、かつ以下いずれかの条件を満たす従業員に適用されます。

- 本人が特別障害者に該当する

- 23歳未満の扶養親族がいる

- 同一生計配偶者または扶養親族に特別障害者がいる

この所得金額調整控除では、給与所得から以下が控除されます。

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%=控除額※

2.「給与所得と年金所得の双方を有する者に対する所得金額調整控除」

以下の条件で適用されます。

その年分の給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額がある居住者で、その合計額が10万円を超える場合

この所得金額調整控除では、給与所得から以下が控除されます。

{給与所得控除後の給与等の金額(10万円超の場合は10万円) + 公的年金等に係る雑所得の金額(10万円超の場合は10万円)}-10万円=控除額(注)※

5. 所得控除の合計算出

従業員から提出された申告書に基づき、基礎控除、配偶者控除、扶養控除、社会保険料控除、生命保険料控除などの各種所得控除を合計します。

6. 課税所得金額の算出

給与所得から所得控除の合計額を差し引いて、課税所得金額を求めます。1,000円未満は切り捨てます。

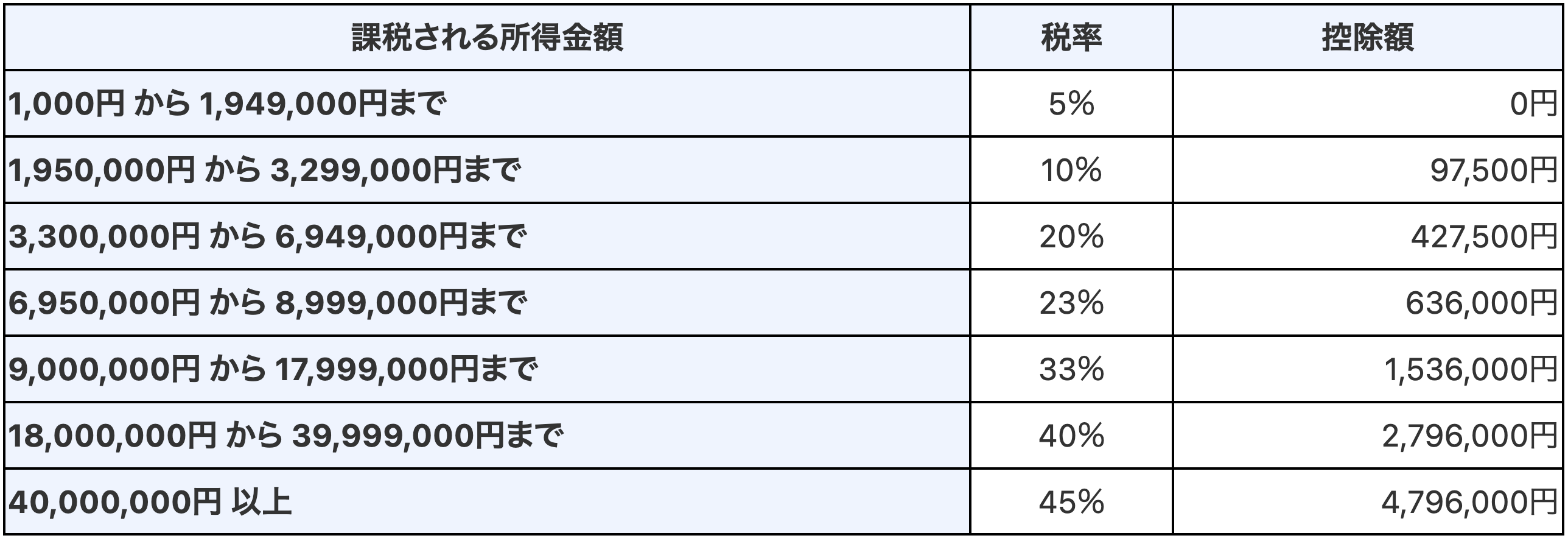

7. 所得税額の算出

課税所得金額に所得税率を適用し、所得税額を計算します。所得税額は以下の計算式で求められます。

課税所得金額 × 税率 – 控除額

8. 住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)の適用者については、前項で求めた所得税額から以下を差し引く必要があります。

年末時点の住宅ローン残高 × 0.7%

9. 定額減税の適用(2024年特例)

国内に居住しており、年間の合計所得金額が1,805万円以下の従業員は定額減税の対象です。年の途中で扶養人数が変更になるようなケースもあるため、年末時点の状況をあらためて確認し、対象者については本人、配偶者、扶養親族それぞれに3万円の定額減税がなされるよう調整します。

10. 復興特別所得税の加算

算出した所得税額に2.1%の復興特別所得税を加算します。この特別所得税は2037年まで継続される予定です。

年間所得税額×102.1%

上記の計算結果から最終的な年調年税額を確定させます。100円未満の端数は切り捨てます。

11. 年調年税額と源泉徴収税額の差分を算出

その後、確定した年調年税額と年間の源泉徴収税額を比較し、過納の場合は還付、不足の場合は追加徴収を行います。

具体的な年末調整の計算例

上記の流れに沿って、実際にあり得るケースを想定し、計算してみます。

- 既婚、配偶者(妻)は収入なし

- 16歳の子ども1名を扶養

- 年間給与:590万円

- 源泉徴収税額:179,880円

- 社会保険料控除額:855,500円

- 生命保険料控除額:72,000円

- 地震保険料控除額:45,000円

給与所得控除の計算

給与収入590万円に対する給与所得控除:

5,900,000円 × 20% + 440,000円 = 1,620,000円

所得控除の合計

社会保険料控除:855,500円

生命保険料控除:72,000円

地震保険料控除:45,000円

配偶者控除:380,000円

扶養控除(16歳の子供):380,000円

基礎控除:480,000円

合計:2,212,500円

課税所得金額の計算

給与所得:5,900,000円 – 1,620,000円 = 4,280,000円

課税所得:4,280,000円 – 2,212,500円 = 2,067,500円

1,000円未満切り捨て:2,067,000円

所得税額の計算

2,067,000円 × 10% – 97,500円 = 109,200円

復興特別所得税の計算

109,200円 × 102.1% = 111,493円

100円未満切り捨て:111,400円

源泉徴収税額との差額

179,880円 – 111,400円 = 68,480円(還付)

定額減税の確認

月給から特別控除を受けられなかった場合や、扶養者の申告が漏れていた場合は、年末調整時に、正確な扶養人数に基づいて定額減税額を計算し、不足分の減税を適用します。

年末調整の計算における注意点・ポイント

年末調整の計算においては、以下の点に注意しましょう。

正しい端数処理を行う

給与所得控除や税額計算の際の端数処理には、決められたルールがあります。例えば、給与所得控除後の給与等の金額は1円未満を切り捨てるなど、正確な端数処理を行うことが重要です。

控除漏れに注意する

扶養控除や保険料控除など、控除漏れが起こりやすい項目があります。チェックリストを作成するなどし、すべての適用可能な控除が正確に反映されているか確認しましょう。

修正時の対応を把握する

年末調整の修正は、期限内(翌年1月31日まで)であれば可能です。修正方法は、間違った箇所に二重線を引き、正しい内容を記入し、訂正印を押すことです。

ただし、過年度の年末調整にミスが発覚した場合は、税務署からやり直しの通知が届きます。税額が過大だった場合、従業員は所轄の税務署に還付請求を行う必要があります。一方、税額が不足していた場合は、会社が従業員から追加徴収し、その金額を税務署に納付しなければなりません。

このような事態を避けるため、年末調整は慎重かつ正確に行うことが重要です。

まとめ

年末調整は、従業員の適切な納税をサポートする重要な手続きです。計算の基本を理解し、必要な書類を適切に管理することが、正確な年末調整につながります。従業員とのコミュニケーションを円滑にし、余裕を持った正しい年末調整の実施を心がけましょう。

年末調整の負担軽減に役立つアマノのシステム

アマノでは、年末調整に役立つさまざまなソリューションをご用意しています。年末調整の各種書類の手続きをシステム化できる「e-AMANO」や、従業員の家族情報を連携させ、年末調整の入力や毎月の給与業務を効率化できる「TimePro-NX」などをお役立ていただけます。年末調整の業務負担にお悩みの方は、ぜひアマノのシステムをご活用ください。